2022年下半年伊始,央行再放大招。7月4日,央行重磅官宣两大消息,一是与香港金融管理局签署常备互换协议,将双方自2009年起建立的货币互换安排升级为常备互换安排;二是开展香港与内地利率互换市场互联互通合作(以下简称“互换通”)。

其中,“互换通”是指境内外投资者通过香港与内地基础设施机构连接,参与两个金融衍生品市场的机制安排。根据安排,央行将会同香港证券及期货事务监察委员会、香港金融管理局等共同制定制度办法,自公告发布之日起6个月后,“互换通”正式启动。

平缓资金跨境流动

针对“互换通”,央行介绍指出,初期先开通“北向通”,即香港及其他国家和地区的境外投资者(以下简称“境外投资者”)经由香港与内地基础设施机构之间在交易、清算、结算等方面互联互通的机制安排,参与内地银行间金融衍生品市场。未来将适时研究扩展至“南向通”,即境内投资者经由两地基础设施机构之间的互联互通机制安排,参与香港金融衍生品市场。

在具体细则上,央行表示,“互换通”遵守两地市场的相关法律法规。“北向通”遵守现行内地银行间金融衍生品市场对外开放政策框架,同时尊重国际惯例做法,便捷境外投资者进行内地银行间金融衍生品交易和风险对冲。可交易标的初期为利率互换产品,其他品种后续将根据市场情况适时开放。

北京商报记者了解到,近年来,我国银行间债券市场对外开放力度不断加大,“债券通”南北向通自2017年以来先后推出。截至2021年末,境外投资者持有人民币债券规模达到4万亿元,约占全市场总托管量的3.5%,境外投资者全年达成人民币债券交易11.47万亿元。

“内地、香港开展的利率‘互换通’,加强和深化了两地市场互联互通,是稳步推动我国金融业对外开放的重要举措。”光大银行金融市场部宏观研究员周茂华表示,利率互换产品作为全球最重要的衍生品工具之一,有助于金融机构更好管理利率风险,同时,提升市场交易活跃度,促进金融市场价格发现,优化金融市场资源配置。

宏观经济研究员王好指出,“互换通”可以视为“债券通”的重要补充。经过多年的快速发展和积累,国内银行间债券市场规模不断扩大,业务种类也大大丰富,不仅包括现券业务,还涵盖了与债券和货币相关的多种衍生品业务。

“开通‘互换通’后,境外投资者可以更加全面和深入地参与内地债券市场,更加方便地利用现券和衍生品构建投资策略,安排投资组合和管理投资风险。这对于促进国内债券市场开放,推动境内利率衍生品市场发展大有裨益。”王好解释道。

做好风险管理

从央行披露的信息来看,“互换通”下,境内外投资者可通过相关电子交易平台的连接开展交易,不改变交易习惯。同时,“互换通”创新了衍生品清算机构互联模式,由两家中央对手方共同为境内外投资者提供人民币利率互换的集中清算服务。境内外投资者可在遵从两地市场法律法规的前提下,便捷地完成人民币利率互换的交易和集中清算。

央行相关负责人也提到,随着境外投资者持债规模扩大、交易活跃度上升,其利用衍生品管理利率风险的需求持续增加。“互换通”的推出可便利境外投资者使用利率互换管理风险,减少利率波动对其持有债券价值的影响,平缓资金跨境流动,进一步推动人民币国际化。

需要注意的是,除了产生积极意义外,“互换通”同样需要遵守金融市场交易规则,做好风险防控工作。针对相关情况,央行采取了三项措施:一是保证交易秩序和控制市场总体风险;二是强化两地金融市场基础设施间的风险管理安排;三是深化监管合作。

“‘互换通’采用报价机构交易模式,发挥报价机构稳定市场的作用。参考沪深港通机制,初期实施总量管理。同时综合考虑国际上金融衍生品交易等实际情况,确保业务严格遵守宏观审慎原则。两地监管部门也将在信息共享、应急处置等方面进一步密切合作。”央行相关负责人进一步解释道。

王好认为,对“互换通”进行风险管理十分重要。一方面,衍生品交易通常具有高杠杆属性,能够通过较低的本金撬动较大规模的现货交易,其本身风险等级较高。另一方面,“互换通”的开通提升了境内的金融开放程度,使得通过金融领域做空中国的便捷性提升。因此,无论是从维护市场平稳运行还是从保障国家金融安全的角度出发,都有必要加强风险管理安排。

在王好看来,对于“互换通”项目,制度先行,后续有条不紊地逐步放开、扩容是理想的选择。制度建设有望具有较强的前瞻性,后续随着项目不断推进,业务范围和市场参与白名单可能会逐步增加。

世界新消息丨腾讯申请面呗商

世界新消息丨腾讯申请面呗商

新车销售由增量市场逐步转向

新车销售由增量市场逐步转向

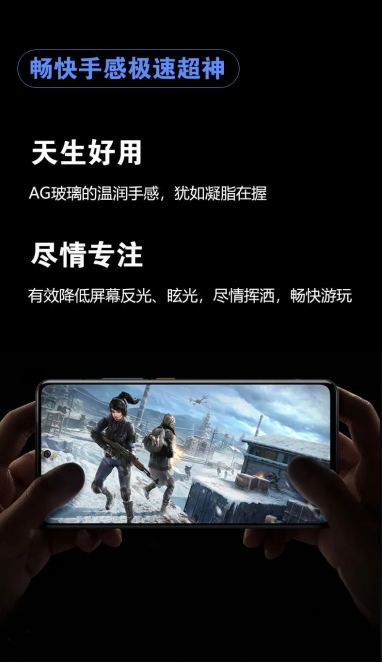

豫科光学防眩光(AG)玻璃成

豫科光学防眩光(AG)玻璃成

48小时点击排行

48小时点击排行